大家好,我在#1-#4文章中谈了对新法EB-5未来名额和排期的看法,也在上一篇#5文章中,谈了EB-5项目安全中的项目质量问题。在今天的文章中,我将在项目质量的基础上,谈谈EB-5风控和资金第一顺位的风控优势。

* 点击文章标题即可阅读

#4 《贝特曼·刘宇专栏|新法EB-5未来可用名额与实质排期推算(下)》

#6 《贝特曼·刘宇专栏 | 4/25会议的无变化,也可能是行业的催化剂》

一、移民局对风控的政策:允许任何商业上的风控措施

移民法规定,EB-5投资必须是商业投资,并且“处于风险之中”(at risk)。在EB-5发展的初期,一些项目公司在回复投资人关于项目缺少风控措施的疑问时,会说“移民局要求EB-5必须是处于风险之中的,所以你的项目必须要有风险,风控措施太强批不下来。” 这当然是对移民法规的曲解。2012年开始,移民局发布了一系列政策指导,对这个风险问题进行了专门的澄清。

关于EB-5法规“处于风险之中”的要求与风控的关系,移民局明确指出,当投资人将EB-5资金投资到EB-5有限合伙企业(即EB-5法规要求创立的“新商业企业NCE”)时,这个投资行为必须是“处于风险之中”,不能有担保资金安全、担保还款、投资人随意撤资等保障条款。但是,当EB-5有限合伙企业NCE将资金投资或借贷给项目公司(即“就业创造企业JCE”)时,这个商业行为可以使用任何正常的商业风控措施,来保护NCE对JCE的这个投资或借贷的安全。

贝特曼团队从10余年前开始EB-5业务起始,就把投资风控做为保护EB-5投资人的重要一环。风控不仅包括对资金的风控,也包括对EB-5有限合伙企业管理上的风控等等。在这篇文章中,我主要讨论对资金的风控,以后我会陆续撰文讨论对EB-5有限价合伙的风控等重要议题。

二、项目净值充足甚至超大,是有效风控的基础:贝特曼偏爱大净值项目

项目的市值再大,如果全是各种贷款和债务,缺少净值,那项目的风控价值不大。EB-5投资风控,最主要的是风控这个项目的净值,换句话说,就是要找到有足够净值的项目并且为EB-5保留住这些价值。

项目的市场价值并不是完工后才产生,而是从一开始就有一定的价值,比如土地价值、前期设计规划审理产生的价值、无形资产价值(如国内最火的俱乐部式地产“阿那亚”)等等。随着EB-5资金在监督管理下逐步进入项目,NCE监管帐户中的EB-5资金在减少,而开发中的JCE项目的市场价值在增大。如果项目价值远大于项目负债,这个项目就有充分的净价值(实际价值)作为贷款安全风控的基础。

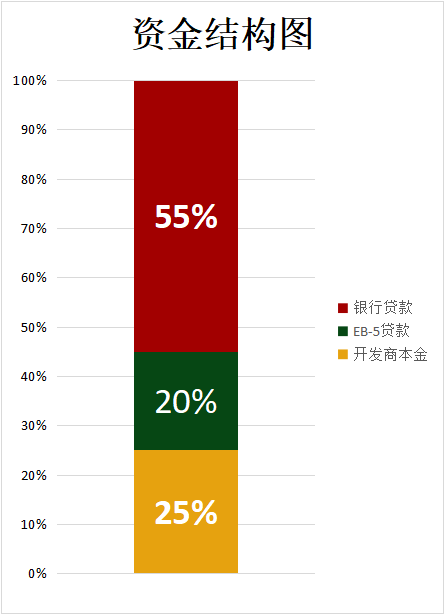

但当一个项目有多笔资金/负债组成时,只看项目的整体价值就不哆了,还要进一步分析考察项目针对某一资金/负债的相对净值/实际价值。正如我上一篇文章中解析的:对于任何一笔投资或贷款来说,这个项目的价值都是相对的,而不是这个项目的绝对市场价值本身。以下图为例,对于第一顺位的银行贷款来说,这个项目的价值就是这个项目的100%市场价值;而对于第二顺位的EB-5夹层贷款来说,这个项目的实际价值,是这个项目除去银行贷款后的价值;对于开发商来说,这个项目的实际价值,是这个项目除去银行贷款和EB-5后的价值,也就是是开发商本金加上市场增值。这个项目相对于某一资金位置的实际价值,就是这个项目相对于这个资金位置的净值。

因此,贝特曼最推崇的EB-5地产项目,是如上一篇文章中所述的是相对于EB-5资金,具有超大净值/实际价值的地产项目。这样的项目,往往是因为开发商已经进行很长时间的土地储备,有些更获得了极大的土地增值,并且在资金杠杆的使用上倾向保守。开发商往往无需去使用大杠杆的银行建筑贷款,而只是使用EB-5资金加上自己的本金投资,就足以完成对项目的开发。在这样的项目中,EB-5资金往往处于第一顺位的位置,也因此在这样的项目中,对于EB-5来说项目的实际价值就是它的全部市场价值。这样的项目,在处理EB-5投资人权益、EB-5资金风控等方面,都是非常轻松的。

三、对项目资产具有控制力,是有效风控的关键:贝特曼偏爱处于第一顺位的项目

EB-5投资风控是EB-5投资中的最重要的课题之一,以往EB-5投资出现亏损,除了遭遇欺诈型、冒险型(如以前的新能源电动车项目)项目外,最主要的原因就是当项目方资金链出现问题了,EB-5做为低顺位资金,被更高顺位的贷款牺牲掉或吞并掉。这样的项目有几个共同的特征:a)由于经济周期、利率升高、再融资困难等原因,项目方资金链出现问题,对第一顺位的高级贷款出现违约;b)项目价值本身可能低于或只是暂时地低于预期,但不管怎样还是具有相当大的价值(注:如果项目出现价值归零的情况,其实是遇到了前面说的欺诈型或冒险型、风投型的项目);c)第一顺位贷款方行使权利,对项目进行拍卖;d)拍卖价格可以偿还第一顺位的贷款,但处于低顺位的EB-5资金、开发商本金和可能的其它一些低层贷款、优先股等资金,就无法从拍卖款中获得补偿或获得全部补偿,从而被牺牲掉或吞并掉。

最近的案例,就是上面提到的那个加州项目。提供了8.9亿美元第一顺位贷款和2.71亿夹层贷款的高级贷款方,因为项目方无力偿还贷款,而启动了拍卖程序,以10亿美元左右的价格、作为唯一的竞拍方,吞并了这个开发成本为25亿美元的项目。在这个案例中,项目仍然是好项目,但在项目方资金链出现问题的情况下,底层资金包括4.5亿美元的EB-5、以及开发商本金等,被抹去了。

我举这个例子,并不是说如果EB-5上面有高级贷款,就一定会有风险或极大的风险。市场上大多数项目都会是成功的项目,这些成功的项目中,如果使用了EB-5,那EB-5上面一般都有个高级贷款,这并不妨碍EB-5投资的成功和顺利还款。但是,就象我在直播中所说的,最初我们都是运用我们的专业能力去寻找、研究、把握合理的市场项目,回避可能出现问题的项目,但当我们有机会遇到那种既有超大净值,EB-5又可以处于第一顺位,项目方又有雄厚的资金实力,不会出现资金链问题的项目,那我们为什么要去卷那些需要我们时刻去盯紧的项目呢。这就是我们选择越港资本:黄石俱乐部、月光谷俱乐部、西班牙峰俱乐部EB-5系列5期项目的底层逻辑。

这里浅谈一下贷款合同和第一顺位风控措施的相互作用。首先,贷款合同会详细的规定贷款合同的金额、目的、期限等条款,并通过affirmative covenants (关于可做什么和要做什么的系列条款),negative covenants (关于不能做什么的系列条款,比如不能转移资产等),和events of default(违约事件系列条款,即当没有做应当做的事或者做了不允许做的事,并且没有在规定的期限内纠正或补偿,从而构成违约);其次,在贷款合同的基础上,贷款方获得第一顺位物业抵押权(first lien)或公司所有权质押权(pledge),或者两个同时获得。当借款方出现违约时,贷款方通过执行抵押权或质押权,获得补偿。抵押权的优势在于防止资产转移或被第三方执行,质押权的优势在于当项目方违约时,贷款方可以快速获得项目公司的控制权并快速拍卖项目公司及其资产。

EB-5项目的募集不象银行贷款,可以很快地一次性到位。EB-5资金需要一定时间的募集、文案准备、打款等,才能到位,因此,第一顺位的EB-5项目,在发行文件中都会规定,必要时项目方可以使用其它过桥的高级贷款或投资,等EB-5到位后,再去取代这些过桥贷款。

关于项目安全评估、投资风控等,既是商业问题,也是法律问题,我们一直建议和鼓励国内业者与美国本土的商业律师(而不仅仅是移民律师)、投资机构进行深度合作,以促进对EB-5项目的安全方面的把控。

*提示:以上是我们的分析思考,抛砖引玉,触发市场深度思考,不可做为办理EB-5或不办理EB-5的依据,申请人应当聘用专业的律师进行评估,也欢迎选择贝特曼律所或贝特曼咨询的专业服务,同时欢迎业内人士与我们合作。

谢谢大家阅读!

贝特曼集团|刘宇