我们在前一段时间,发布了一系列关于签证预留的名额和排期预测的文章,希望新EB-5投资人,能够对未来名额和排期有正确的了解,不要重复老投资人在排期上遇到的问题。

(*点击下方标题即可查看)

文章一:《新法EB-5下的公告与实质排期、双递交、快速绿卡》

文章二:《新法EB-5未来可用预留名额与实质排期推算(上)》

后面,我们会通过一系列文章,谈谈我们对项目安全的看法和实践,希望对大家有所帮助,也希望与大家交流在把握项目安全上的实践经验。每个人、每个公司的经验能力都是有限的,我们做自己认知范围内的事,是减少风险的基础。在项目选择上,知道自己不懂什么,可能比知道自己懂什么,更能帮助自己做出明智的判断。对我们贝特曼来说,我们对地产尤其是住宅地产有一定的了解,所以,我们在选择EB-5项目时,把范围尽量限制在主要是地产项目上。住宅地产具有市场趋势相对比较容易判断、物业价值比较容易评估、商业逻辑相对简单成熟等特点。

在考察地产项目时,市场好坏、项目方历史记录、项目质量、资金构成、风险措施是否有效、投后监督是否到位等,都是非常重要的方面。说到项目的资金构成,我们最偏爱的项目,是“简单大净值”项目。从投资方的角度,这种项目比较省心和放心。

一、资金构成

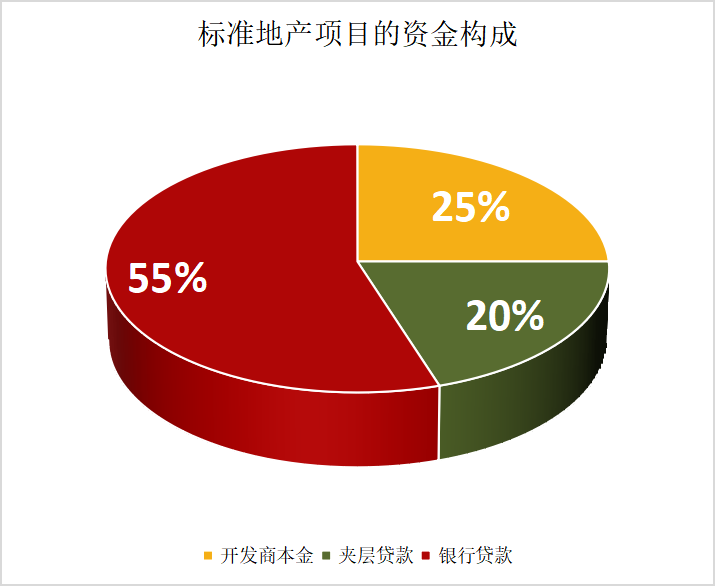

一个标准的地产项目,表现为下面这种模式的资金构成:

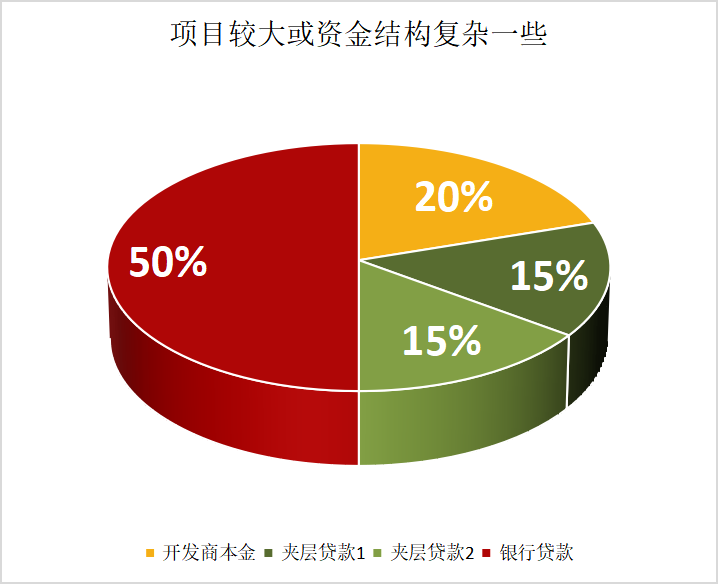

如果项目比较大或资金构成复杂一些,也可能会是:

(注:上面的各种资金占比,每个项目都不一样,但基本上银行贷款都是占大比例。)

贷款/投资资金在资金构成中的位置越高,安全性就越强,银行贷款永远是在第一顺位,也永远是最安全的那个,开发商本金当然是风险最大的。EB-5之所以在美国商业领域这么受欢迎,也是因为它补充了项目方在夹层资金上的需求。而由于EB-5是充当夹层资金(夹层贷款或优先股)的角色,它的风险是居中的,需要我们要进行非常认真详尽的评估。EB-5做为夹层资金的风险,就在于一旦项目的价值缩水,就可能影响到夹层资金的安全。

二、上方资金是"负债";下方资金是"净值",是保障,越大越好

从简单的商业法律逻辑上来看,任何一种资金,都希望它上方的资金占比越少越好,它下方的资金占比越多越好。上方的资金,不管是债权还是股权,在财务分配上,都比它有优先级,因此对它来说都相当于“债权”;下方的资金,不管是债权还是股权,对它都要略后,因此对它来说都相当于“现金股权”。比如,对于银行贷款来说,它下方的资金,不管是夹层贷款还是开发商本金,其实都相当于现金。同理,EB-5上方的资金占比越少越好,EB-5下方的资金占比越多越好。这就是我们在从资金构成的角度,研究EB-5安全性是采用的逻辑。

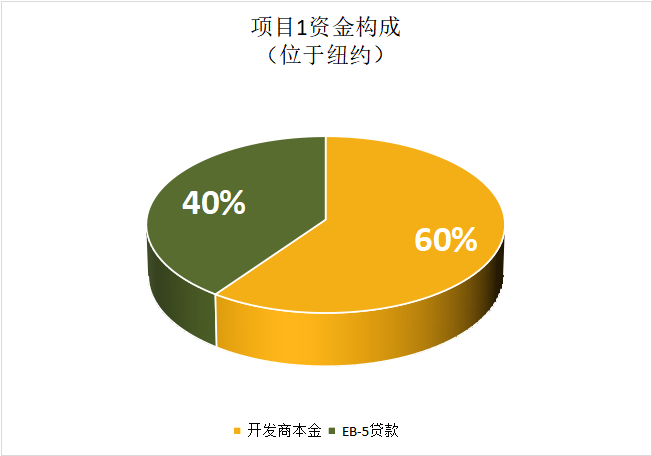

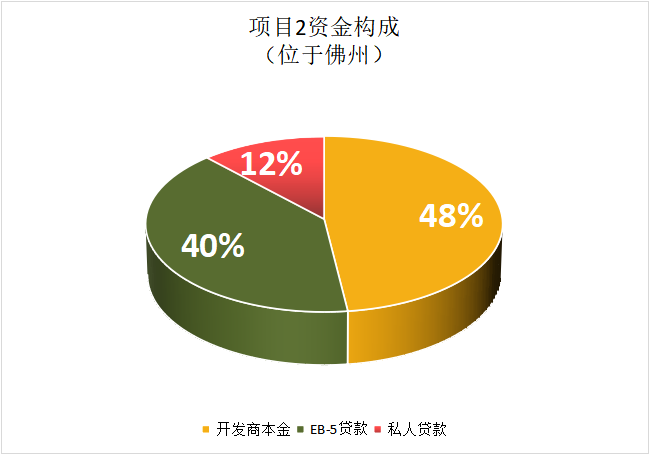

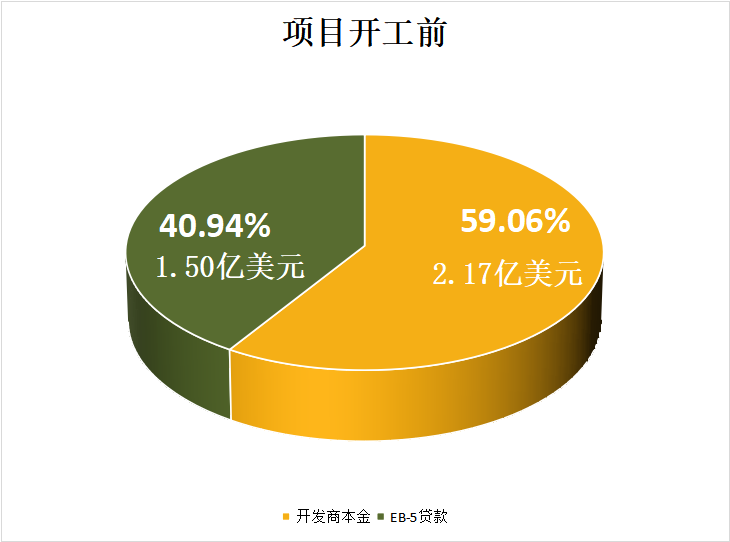

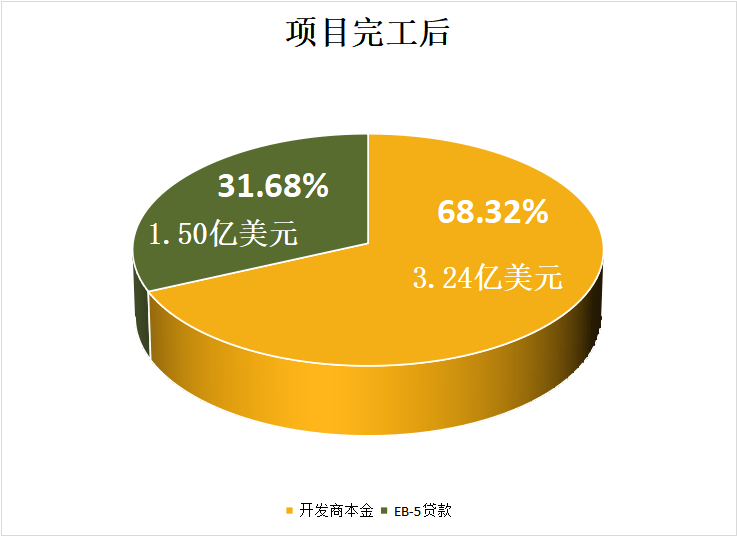

我们的这个逻辑,从下面两个项目资金结构占比中,可以一目了然:

模型2的资金构成,就是我们偏爱的大净值项目,这对任何人来说,都是一个非常简单的判断,但似乎又不被注意。或者说,由于这种项目在市场上的稀缺性,多数投资人只能在模型1的项目中,去进行各种判断和选择,非常辛苦,非常“卷”。

三、贝特曼偏爱"大净值"项目

我们贝特曼有幸在之前的业务中,拿到一些类似模型2的大净值项目,如下面这两个项目:

四、贝特曼的最新"大净值"项目

而贝特曼的最新EB-5项目:大天空西月光谷EB-5项目(越港资本:黄石俱乐部、月光谷俱乐部和西班牙峰俱乐部EB-5系列第五期)的成本构成,也完美地构成了我们喜爱的大净值项目。

客观上说,做为业者或投资人,不是总能遇到这种大净值项目,但如果所投资项目的净值占比太小,还是应当非常慎重。净值越大,抵抗不确定因素的能力就越强,同样,净值越小,抵抗不确定因素的能力就越弱。再强调一下,净值不是指开发商本金,而是一个投资或贷款在资金构成中,它下方资金的占比。只要是它的下方资金,不管是债权还是股权,对它来说,都是具有现金价值的净值。

五、项目特点就是项目方的特点

项目方是追求回报率的,一般都会利用手中的资金,尽量多地使用资金杠杆,来撬动更大的项目,从而市场上的绝大多数项目,形成上面的模型1。而大净值项目之所以存在,往往是项目方长期的土地储备和土地升值的结果。因此,大净值项目,它的项目方常常是长期的土地投资者和持有者,在商业上更倾向于保守和稳重,这也是我们希望合作的项目方类型,我们EB-5投资一定要尽量避免激进型的项目方。

总之,大净值项目,会让我们投资方非常地安心,因为我们EB-5的任何权益、风控等等,如果没有足够的净值做为基础,都是没有价值上操作的空间;而当净值足够大、甚至极其大时,处理EB-5投资人权益、风控这些事情,往往是非常轻松的。

在下一篇文章中,我们将讨论EB-5的顺位问题。

*提示:以上是我们的分析思考,抛砖引玉,触发市场深度思考,不可作为办理EB-5或不办理EB-5的依据,申请人应当聘用专业的律师进行评估,也欢迎选择贝特曼律所或贝特曼咨询的专业服务,同时欢迎业内人士与我们合作。www.btmusa.cn

谢谢大家阅读!

贝特曼集团|刘宇